La fiche projet est un rapport présentant dans ses moindres détails l’opportunité que nous avons sélectionné.

Suite à la visite, nos responsables de projets immobiliers vous éditent un rapport détaillé afin de vous permettre de vous positionner rapidement si l’opportunité vous intéresse.

Il se veut le plus clair et succinct possible pour vous permettre de vous projeter rapidement

Si vous avez des suggestions, des idées d’amélioration, nous sommes à l’écoute ! Merci de nous envoyer un mail à contact@bevouac.com

Parcourons ensemble un exemple d’un projet lancé à Nancy en juin 2020 :

1ère page

Une photo illustrant la belle ville de Nancy et son architecture ! Wahou !

2ᵉ page

Présentation de l’investissement. Résumé succinct du projet. Les pointillés sur la carte désignent le quartier dans lequel se trouve l’opportunité en question. On y présente le rendement brut (voir définition page 13), le détail du loyer, de la surface et d’autres informations principales. Notre chargé de projet, expert local résident sur place, partage son analyse globale sur l’opportunité. Nous vous présentons également la stratégie à laquelle ce projet s’apparente.

3ᵉ page

Quatre photos du bien prises lors de notre visite. C’est sûr, un petit rafraîchissement s’impose ! Pas de quoi nous faire peur. Nous vous joignons systématiquement une vidéo de la visite quand nous avons pu en prendre une.

4ᵉ page

Deux photos de la façade et/ou de la copropriété ainsi que davantage de détails sur les caractéristiques de l’immeuble. Les jauges représentent l’ampleur des travaux et du mobilier à prévoir. Ces frais sont systématiquement pris en compte dans nos bilans (voir plus bas).

5ᵉ page

Un plan 3D du bien pour vous permettre de vous visualiser à quoi ressemblera le bien une fois rénové.

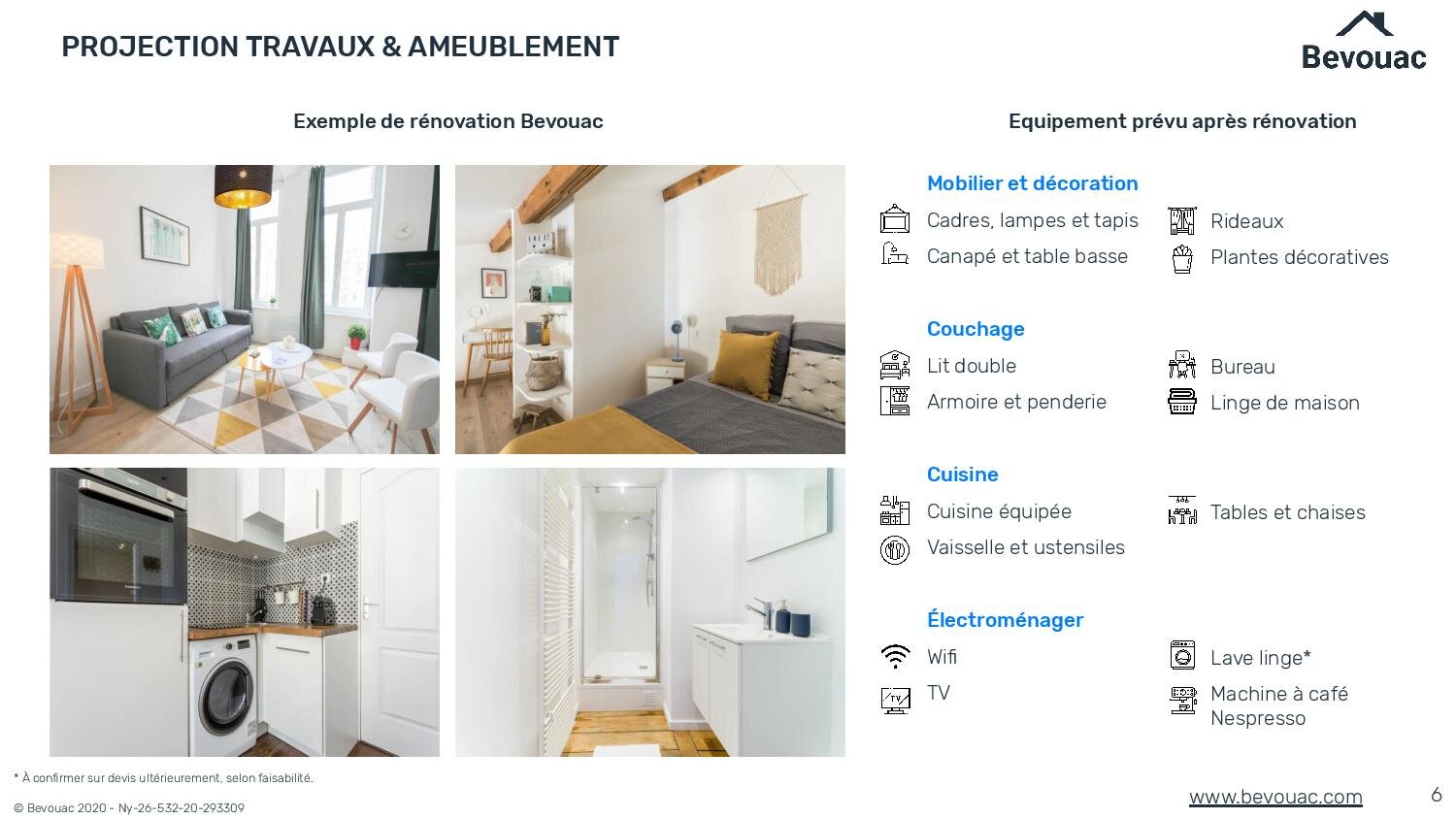

6ᵉ page

Encore plus parlant, des photos d’un bien que nous avons rénové précédemment. À droite, un listing (non exhaustif) des équipements avec lesquels nous livrons tous les biens lorsque nous pratiquons de la location meublée.

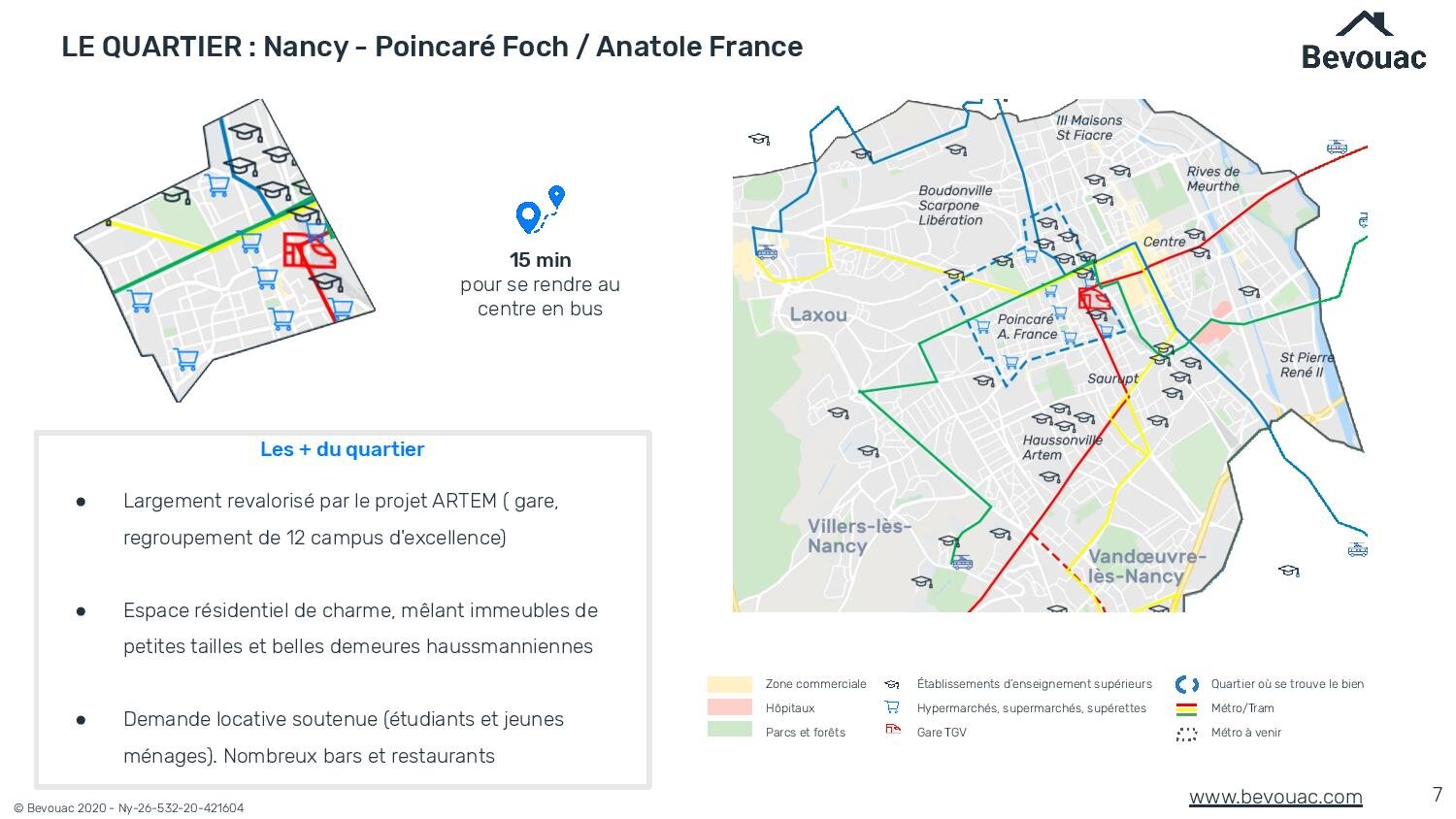

7ᵉ page

Un zoom sur le quartier dans lequel se situe l’opportunité en question. Situation au sein de la ville, transports, centres d’intérêts. Ne sont représentés que les éléments principaux et les centres commerciaux/hypermarchés principaux du quartier. Les universités, écoles, hauts-lieux de la vie étudiante de la ville sont également mises en avant.

8ᵉ page

Un résumé d’une partie des données que nous analysons et qui nous ont mené à sélectionner cette ville et plus particulièrement ce quartier pour y investir. (Retrouvez ici l’ensemble de nos analyses de villes). En plus du rendement financier, un bon investissement est la réunion de ces 3 critères :

Une capacité à se louer facilement (sans quoi, pas de rendement)

Une capacité à se revendre facilement (quoi de pire que d’être obligé de brader le prix de son bien à la vente si on a besoin de s’en séparer rapidement ?)

Une capacité à prendre de la valeur dans le temps (même si le bien dégage des revenus importants issus des loyers, le revendre moins cher que ce que l’on ne l’a acheté ou ce que l’on doit encore à la banque, c’est s’assurer de ne pas gagner d’argent)

9ᵉ page

Descriptif financier du projet.

À gauche

Nous reprenons l’ensemble des frais liés à l’acquisition (voir définitions page 13). Rien n’est laissé de côté :

Prix d’achat FAI envisagé

Ce montant représente l’estimation du prix d’achat le plus juste sur le marché actuel. Il est issu de nos algorithmes qui analysent de nombreuses données sur le marché immobilier ainsi que de l’expertise de notre Responsable de projets qui mène plusieurs projets pour le compte de nos clients chaque mois. C’est le prix envisagé.

Frais de notaire

Nous estimons ces frais à 8 % du prix d’achat net vendeur (hors frais d’agence s’il y a). Ces frais peuvent être ajustés et varier entre 7 et 9 % en fonction de la ville de l’investissement et du montant du prix de vente. Ces frais ne dépendent pas du notaire choisi, mais de la fiscalité de la ville et de l'État. Ces frais ne sont pas négociables. Nous utilisons une formule fournie par des notaires pour avoir le montant le plus proche de la réalité, c’est pour cette raison qu’ils peuvent varier d’une fiche à l’autre.

Frais de garantie bancaire

Montant variable exigé par la banque afin de garantir le prêt dans le cas où l’emprunteur ne serait pas en mesure de rembourser ses échéances, 2 types de garanties différentes :

Cautionnement (Crédit logement / SACEF / CMH) : Possibilité de récupérer une partie des frais à la fin de vie du crédit.

Si garantie réelle (IPPD) : aucun montant récupérable.

N.B : Différent de l’assurance de prêt immobilier qui, elle, couvre votre prêt en cas de décès, d’invalidité ou d’incapacité.

Charges de copropriété

Il y a 2 grandes catégories de charges :

Charges courantes

- Les dépenses d'administration de la copropriété (honoraires du syndic, assurances de l'immeuble, salaires du personnel et les frais de convocation et de tenue des assemblées générales),

- Les frais de fonctionnement (factures d'eau, de gaz, d'électricité..., contrats d'entretien des équipements collectifs tels que chaudière ou ascenseur, entretien des espaces verts),

- Les travaux d'entretien courant de l'immeuble (menues réparations destinées à maintenir l'immeuble et ses équipements en bon état).

Charges exceptionnelles

Certaines charges de copropriété ne sont pas prévues dans le budget prévisionnel. Il s'agit de dépenses ponctuelles qui sont décidées au coup par coup, en assemblée générale de copropriété. Ces décisions sont adoptées à la majorité prévue pour chaque type de dépense. L'assemblée doit donner son accord pour la dépense ainsi que sur l'échéancier du paiement.

Les charges exceptionnelles regroupent principalement :

- les importants travaux d'entretien ou de conservation de l'immeuble (le ravalement de la façade, la réfection de la toiture, la peinture des couloirs, le remplacement de la chaudière, etc.) ;

- les travaux d'amélioration (transformation ou création d'un élément d'équipement commun, aménagement ou création de parties communes, etc.) ;

- les diagnostics et études techniques (il peut s'agir des diagnostics amiante, plomb, termites... ainsi que des consultations d'experts, comme un avocat, un architecte ou un géomètre) ;

- les avances pour travaux (ils s'agit de mesures de prévoyance qui doivent permettre un meilleur financement pour des travaux futurs ou s'échelonnant sur plusieurs années).

Charges de consommation et d’entretien

Lorsqu’il n’y a pas de copropriété, nous budgétisons avec l’ancien propriétaire un montant des charges pour l’entretien du bien.

Frais de courtage

Si le montant emprunté < 250 000€, alors 2 000€, sinon c’est 2 500€.

Estimation des frais de courtage de nos partenaires.Les frais de courtage sont les frais facturés par un intermédiaire tel qu'un courtier ou un organisme financier pour ses services d'aide à la réalisation d'une transaction financière.

Ces honoraires servent à couvrir :

la constitution du dossier par la société de courtage.

la mise en relation du client avec un ou plusieurs organismes financiers ou d'assurances.

la négociation auprès des organismes sollicités afin d'obtenir le meilleur taux d'intérêt ou les meilleurs services possibles.

Travaux, mobilier et équipement

Évalués par le Responsable de projets immobiliers qui peut rapidement chiffrer un projet sur la base d’une bibliothèque de travaux et de prix. Voir le détail sur : https://www.bevouac.com/service

Honoraires Bevouac

Voir la grille tarifaire en fonction du prix d’achat FAI* + 0,2 x négociation envisagée

* Prix net vendeur du bien + les frais d’agence (FAI = Frais d’Agence Inclus)

À droite

On retrouve ici une modélisation de financement. Là encore, ce n’est qu’une simple modélisation en fonction des conditions moyennes du marché que nous constatons à force de lancer des centaines de projets chaque année.

Nous modélisons la mise de départ à 15 % du montant total du projet. Pour non résident (les expatriés), la mise de départ à convenir est généralement comprise entre 20 et 30 % du montant total du projet.

Le but est de donner un aperçu de la mensualité que l’opportunité peut représenter. Tout est ajustable en fonction de votre situation personnelle et de vos objectifs : durée, apport, taux d’emprunt et d’assurance.

Demandez à votre conseiller une modélisation personnalisée !

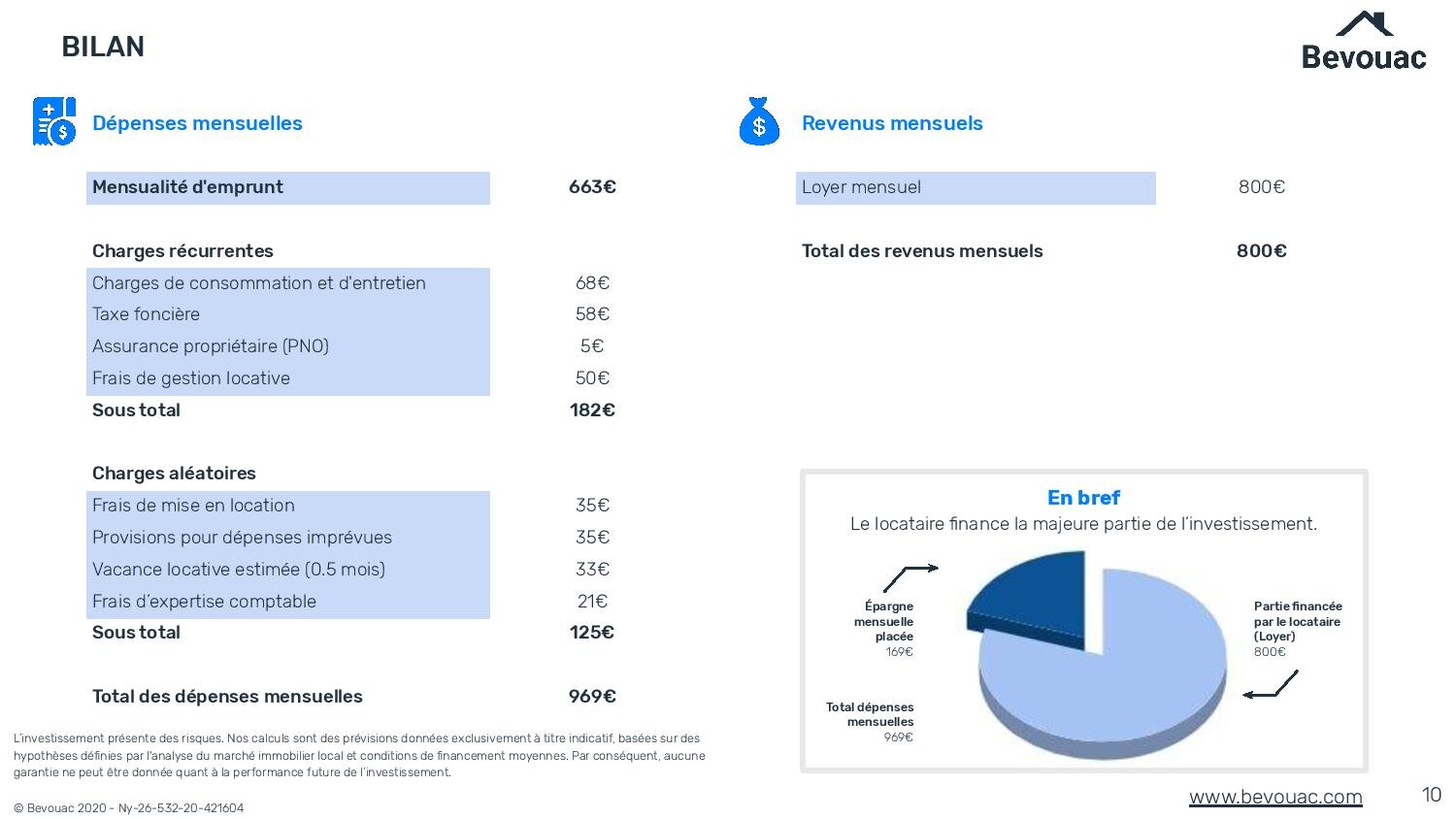

10ᵉ page

C’est l’heure du bilan financier. Il est là pour répondre à la question : “quel est l’impact de ce projet sur mes finances personnelles au quotidien ?”

À gauche

La liste exhaustive des dépenses (prises mensuellement).

Charges récurrentes mensuelles

Charge de copropriété

Il y a 2 grandes catégories de charges :

- les charges générales : relatives à l'administration, la conservation et l'entretien des parties communes

- les charges spéciales : pour les services collectifs et équipements communs

Taxe foncière

La taxe foncière sur les propriétés bâties (TFPB) est un impôt local qui concerne les propriétaires au 1er janvier d’un bien immobilier ou les usufruitiers.

Le mode de calcul de l'impôt associe la valeur cadastrale et le taux votés par les collectivités territoriales (représente environ la valeur du loyer majoré de 10 %).

Assurance propriétaire (PNO)

60 €/an/lot (partenariat avec Luko)

Assurance souscrite par une personne propriétaire d'un investissement locatif, elle a 2 objectifs :

- dans le cas de garanties insuffisantes de l'assurance du locataire, elle permet de pallier ces insuffisances

- prendre en charge un éventuel sinistre si le logement n'est pas occupé au moment de l'incident. Ex : Si un incendie se déclare alors qu'aucun locataire n'occupe le logement.

N.B : Il est possible de prendre la PNO de la banque, mais attention, elle peut être plus chère

Frais de gestion locative

6,5 % TTC du loyer HC

Les frais de gestion locative varient en fonction des villes et des partenariats, ils sont compris entre 4,5 % et 6,5 % des loyers annuels.

Charges aléatoires mensuelles

Nous incluons même des charges dites “aléatoires” qui sont des moyennes représentant la réalité du marché. En effet, si dans la réalité, vous n’aurez pas de frais de mise en location chaque mois (frais à débourser lorsque votre agence de gestion locative vous trouvera un locataire lorsque les précédents seront partis), nous calculons pour vous la moyenne que représente cette charge sur vos dépenses mensuelles.

Exemple : Si sur votre investissement, les locataires tournent tous les deux ans. Alors les frais de mise en location (frais règlementés à 13 €/m2 dans les zones tendues) seront de 13 € x la surface de votre bien. Ici 845 € TTC. Tous les deux ans, vous devrez débourser en moyenne 845 € donc. C’est équivalent à dépenser 845 €/2 = 422 € TTC chaque année, ou encore 422 €/12 = 35 € TTC chaque mois. Nous procédons au même raisonnement pour la vacance locative (période où votre logement n’est pas occupé entre deux locataires) ainsi que pour les frais d’entretien (dépenses imprévues : fuites d’eau, peinture à refaire dans 5 ans, etc.) qui arriveront inexorablement (un bien immobilier, ça vit !). Nous analysons plusieurs jeux de données pour calculer ces moyennes qui varient en fonction de la localisation, du type d’investissement, du type de locataires ciblés, de la stratégie, etc.

Frais de mise en location

(0,5 × 13 x m2, carrez)/12

0,5 = On estime qu’on met en location le bien tous les 2 ans

13 = 13 €/m2 facturés par nos agences de gestion locative

12 = Nombre de mois, pour avoir le montant mensuel

Les frais de mise en location sont réglementés. Ils sont compris entre 8 et 13 €/m2. Ces frais sont à prévoir uniquement lors du changement de locataire. Durée moyenne d’occupation d’un bien prise en compte ici : deux ans.

Provisions pour dépenses imprévues

(6,5 x m2 habitable) / 12

6,5 = Donnée établie grâce à de l’analyse data

12 = Nombre de mois, pour avoir le montant mensuel

Montant pris en compte dans le budget pour couvrir d'éventuelles dépenses de réparation, entretien. Il dépend du type de location, du type de bien ainsi que de la surface.

N.B :

- Si l’information des m2 habitable n’est pas donnée, m2 loi carrez sont utilisés

- Si le résultat obtenu est inférieur à 215 €, on mettra un minimum de 215 € annuellement (soit 17 € par mois)

Vacances locatives estimées

(X x loyer CC)/12

X = 0,3 si stratégie placement

X = 0,5 si stratégie équilibrée

X = 0,7 si stratégie développement

12 = nombre de mois, pour avoir le montant mensuel

Période entre deux locataires durant laquelle le bien n’est pas loué : varie selon le type de stratégie

Frais d’expertise comptable

252 / 12

252 =

12 = nombre de mois, pour avoir le montant mensuel

Avec nos partenaires sélectionnés, les frais d’expertise comptable sont de :

- 600 € TTC/an pour le premier investissement

- 144 € TTC/an par bien supplémentaire

- 96 € TTC/an par bien supplémentaire dans le même immeuble

À ces frais s’ajoutent les 156 € TTC/an d’adhésion à un CGA (Centre de Gestion Agréé) qui permet de bénéficier d’une réduction fiscale conséquente.

En effet, si le coût total pour un investissement représente alors 756 € TTC/an (600 € + 156 €), la réduction d’impôt de 420 € par an ramène le coût réel des frais d’expertise comptable à 336 € TTC/an (voir le calcul complet)

N.B : S’il y a plusieurs lots : (252 + nombre de lots achetés x (-1) x 96) / 12

Pour en savoir plus :

https://aide.bevouac.com/faq-espace-investisseur/frais-compta

À droite

Les revenus mensuels et en bas la répartition entre les revenus, la somme de charges.

Le Loyer CC = Loyer hors charges + charges facturées au locataire (estimé par le Responsable de projets immobiliers)

Mensualités d’emprunt : mensualité banque + mensualité assurance

11ᵉ page

C’est là que l’on trouve la réponse à la question : “Combien me rapporte vraiment mon investissement ?”. Les modélisations présentées ici représentent les performances de l’investissement sur la durée (oui, un projet immobilier est un investissement sur le long-terme). Les questions à se poser :

À la fin du remboursement de mon emprunt, après avoir revendu mon bien, combien vais-je récupérer réellement (en ayant pris en compte l’ensemble des revenus et des charges générés sur la durée du projet) ?

Si je ne revends pas ce projet, combien de revenus me rapporte ce projet chaque mois ?

Cette épargne mobilisée par ce projet immobilier, combien aurait-elle pu me rapporter si j’avais placé le même montant dans un placement “sans risque” comme le Livret A ?

Cette analyse ne prend pas en compte les considérations de fiscalité ! En effet, la fiscalité dépend de la situation financière de chaque investisseur. Pour répondre à cela, nous pouvons éditer un rapport complet personnalisé en fonction de votre situation, du projet et du régime fiscal que nous vous aurons conseillé.

Gain net sur X années

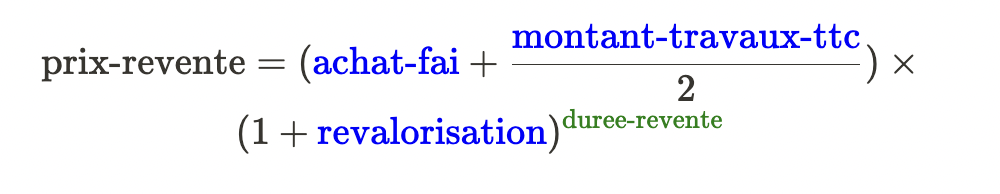

Prix de revente

Valorisation annuelle du bien

Varie suivant la stratégie d’investissement :

- prise de valeur certaine (Placement : 2 %)

- probable (Équilibrée : 1.5 % - correspond à l’évolution moyenne du marché sur les 40 dernières années)

- variable (Développement : 1 %).

Épargne mensuelle placée ou cashflow

Représente le flux de trésorerie mensuel intégré dans le bilan financier

Gain net à la revente

Gain net que procure cet investissement avant impôts.

Gain net sur 20 ans =

Prix de revente +/- (Gain/Épargne net mensuel x 12 × 20) - Mise de départ

Rente nette à la revente :

(loyer CC - charges récurrentes - charges aléatoires) x 12

12 = nombre de mois, pour avoir le montant annuel

Elle correspond aux revenus nets perçus une fois le crédit remboursé et l’ensemble de toutes les charges (récurrentes et aléatoires) déduites avant impôts.

Rendement de l’investissement

Rendement brut de l’investissement =

Loyer CC annuel / (Prix FAI négocié + Travaux de rénovation)Comparatif entre le rendement brut moyen France, le rendement brut moyen agglo, le rendement du livret et le rendement brut de l’investissement

C’est l'indicateur privilégié en immobilier pour juger si le bien est rentable.

12ᵉ page

L’heure de la conclusion. Rappel des principaux indicateurs de performance de l’opération en question. Si le bien vous intéresse, interagissez directement et rapidement via l’email que votre chargé de projet vous aura envoyé (voir un email type ici).

13ᵉ page

Définitions. La transparence fait partie de nos valeurs. Hors de questions d’utiliser des termes que vous ne comprendriez pas. Vous avez davantage de questions ? N’hésitez pas à les poser directement à nos conseillers ou chargés de projets ou bien à laisser un commentaire à cet article !